起業1年で絶対やるべき節税・倒産対策 -黒字経営を爆速で安定化させる2つの共済

会社経営をしてると、スピーディーな判断を要求されることがあります。

常に冷静に正しい判断をするためには、経営者の心に余裕を持たせることが重要だと感じました。

今回は、法人設立1年後にオススメの、会社経営を安定化させる節税・倒産対策をご紹介します。

経営を安定化させるのは売上だけではない

起業直後は場合、『いかに売上をつくるか?どうやって利益を残すか?』この2つのことで頭がいっぱいです。

※資金調達を前提とした起業の場合は、また少し違うのかもしれません。

経験者として言えることは、この不安は起業から1年たっても消えることはありません。1期目で黒字経営を達成できたとしても、さらに高い売上をださないととこの不安は取り除けないと思い込んでしまうことが多い気がします。

そしてそれは、『ここまで利益を出せば安心』というボーダーラインが存在しないことが理由です。

節税・倒産対策はなるべく早くスタート

売上と利益を増やしていくことも重要ですが、できれば起業初期(黒字化を達成できた1年目くらいがちょうどいいと個人的には思う)に最低限の企業経営におけるリスクヘッジを行っておくべきだと思います。

自社に原因のないトラブルに巻き込まれることも考えられますし、売上が下がったときに税金対策できていないことがさらなる重荷になることがってあります。

※実際、SUNYSIDEでも起業1年目にコロナの影響で3桁万円の売上がとびそうになったこともありました(汗)

今回この記事では、SUNYSIDEが実践した『1度手続きしておけばしばらく放置できる(考える必要がない)』超かんたんで、絶対にやっておいた方がいい節税・倒産対策をご紹介します。

“経営セーフティ共済”で連鎖倒産から会社を守る

企業の連鎖倒産や経営難を防ぐ目的で、国の中小企業支援を目的として設立された中小企業基盤整備機構(独立行政法人中小企業基盤整備機構)によって策定された共済制度です。別名:倒産防止共済とも言います。

経営セーフティ共済をざっくりまとめると

・掛け金を経費(損金)にし、最大で年間240万円、8年間利益を繰越が可能

・取引先の倒産時、掛け金の10倍相当額を無担保・無保証で借り入れできる

会社が黒字経営できているのであれば、必ず加入することをオススメします。

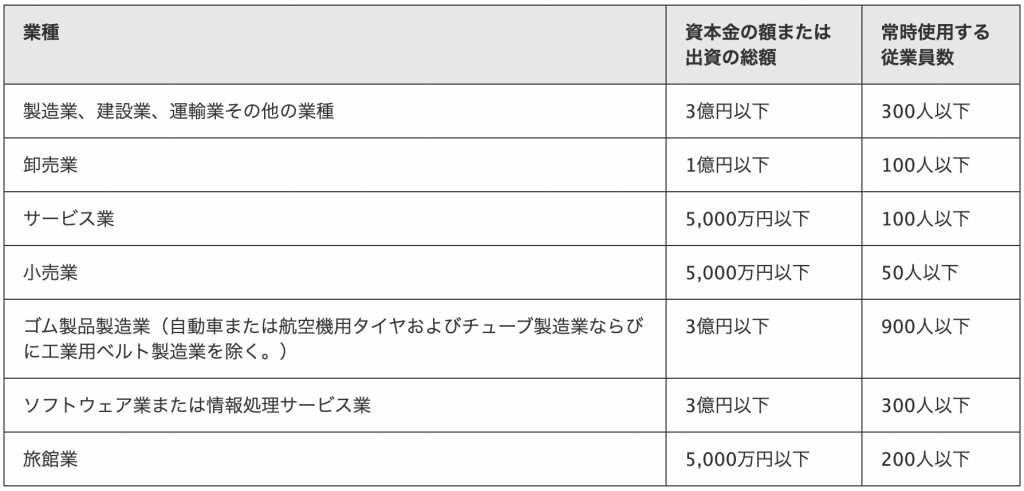

経営セーフティ共済の加入条件

・1年以上の事業継続をしている中小企業

※個人事業主からの法人成りの場合、通算で1年以上

・業種別の資本金、従業員数などの加入条件を満たしている

■加入窓口

中小機構と業務委託契約を結んでいる団体(委託団体)または金融機関の窓口から申し込みが可能です。(加入窓口はコチラ)

<金融機関からの申し込み>

・指定金融機関から融資を受けていること、もしくは預金取引を1年以上(当座預金の場合は1年未満も可)継続していること。

<委託団体からの申し込み>

・特に条件はなし

(申し込みにあたり団体への加入は必須ではありません)

その他加入できない場合・留意事項はコチラ

「法人成り」について知りたい方はコチラの記事を参考にしてください

SUNYSIDEの場合、手続き上は個人事業主からの「法人成り」ではなかったのですが、実態としてほぼ「法人成り」でしたので、法人登記後1年以内で小規模事業共済に加入することができました。

東京商工会議所さん経由で加入したのですが、とても親身に相談にのってくださったので、加入についてのご相談にはオススメです。

経営セーフティ共済の主なメリット

(1)8年間で合計800万円まで掛金を経費(損金)参入が可能

(2)掛金月額は5000円-20万円まで自由に選択、途中変更も可能

(3)40ヶ月以上収めていれば解約時に解約手当金として全額返却

(4)最大8,000万円を無利子・無担保・無保証で借り入れ可能

※取引先の倒産時のみ借り入れ可能

(5)前払いが可能、1年以内であれば当年度の経費に参入可能

※決算月に翌年1年分の前払いを行うことが可能

経営セーフティの主なデメリット

(1)掛金期間12ヶ月未満は、掛け捨てとなる

(2)掛金期間12ヶ月-40ヶ月未満は、掛金総額の8割しか戻らない

(3)借り入れ額は、倒産被害額 or 掛金の10倍相当のいずれか少ない額

経営セーフティ共済 よくある利用例

(1)今年度は利益が出せたが、8年以内に大規模な設備投資を行う

→設備投資を行う年に共済を解約すれば、最大で800万円の資金を手に入れ利用することができる。過去の繰越利益であるにも関わらず、内部留保と違って税金を支払わず、年度をまたいで利用できる。

(2)取引先が倒産し、売掛金が回収できなくなった

→経営が苦しい場合には、無利子・無担保・無保証で最大8000万円を借りることができる。

“小規模事業共済”で将来のお金を守る

小規模企業の経営者や役員向けに、廃業・退職時に備えて資金を積み立てておける制度。経営セーフティ共済(別名:倒産防止共済)と同じく、国の中小企業支援を目的として設立された中小企業基盤整備機構(独立行政法人中小企業基盤整備機構)によって策定された「小規模企業共済制度」です。

小規模事業共済の加入条件

・常時使用する従業員の数が20人以下の個人事業主または会社等の役員

⇒職種別の加入条件はコチラ

・中小機構が業務委託契約を結ぶ金融機関の口座を保有している

小規模事業共済のメリット

・掛金は住民税 / 所得税から全額控除の対象となる

・掛金月額は1,000円から7万円までの範囲(500円単位)で途中変更可

・掛金を前納すると一定割合で前納減額金を受け取れる

・掛金は受取時に運用益が加算される(240ヶ月以上加入)

・役員報酬よりも、退職金や年金として受け取る方が税金優遇が大きい

・共済金 / 解約手当金の受給権は、差押禁止債権として保護される

・緊急時や災害時に事業資金の貸付が可能

掛金月額毎の節税金額を一覧にまとめたものが下記です。

こちらにプラスして、受け取り時は税率が低くなりますし、掛金期間に応じた運用益も加算されます。

小規模事業共済のデメリット

・掛金納付期間が12ヶ月未満の場合、掛け捨てになる

・掛金納付期間が、240カ月(20年)未満だと元本割れになる

※共済金の受け取り方には3パターンあり、

※法人の解散、病気、怪我、65歳以上での役員を退任時は除く

任意解約をした場合は、掛金合計額を下回ってしまい、元本割れしてしまいます。

・掛金を途中で減額すると元本割れする可能性がある

小規模事業共済 よくある利用例

(1)240ヶ月以上積み立てて、会社を辞める際に退職金として運用益も含めた金額で受け取る

(2)途中で増やす

まだ資産運用(つみたてNISA、iDecoなど)を何もしたことがない経営者の方であれば、小規模事業共済は一番オススメです。

様々な意見はありますが、元本割れのリスクが低く始めやすいです。

本記事のテーマでもある、「経営の安定化」という側面で考えると小規模事業共済こそ、起業1年後に加入すべきだと考えます。

※参考にした解説動画を掲載します。こちらも税理士の意見は別れています。

あとがき

今回記事にまとめた「経営セーフティ共済への加入」と「小規模事業共済への加入」は、起業後1年以内に終わらせておきたいことではありますが、起業直後に急いでやるほどでもなことだとも考えます。

「経営セーフティ共済への加入」は法人成りでなければ実質加入資格がないので、2年目以降でないと加入できません。多くの場合は1年後から開始することになります

「小規模事業共済への加入」についても、役員報酬の変更は1年に1回きりですので、そのタイミングで無理のない掛け金を算出し、役員報酬の増額と合わせて加入するのがオススメです。途中で金額改定は可能ですが、追加手続きが必要になるのでどうせなら一度決めた金額で長期間払い続けた方が管理が簡単です。

起業1年目は売上づくりや事業拡大にばかり意識がいきがちです。しかし長期的な目線で見ると、バックオフィス業務の効率化や、経営面におけるリスクヘッジこそ、早めに済ましておくことで心置きなく事業拡大に集中できます。

バックオフィスを任せるパートナーがいない(ひとり起業の)場合は、経営を安定化させるために、節税・倒産対策によるリスクヘッジをきっちり進めておくべきだと思います。

少なくともSUNYSIDEでは、そういったプライオリティで経営してきたことにより余裕のある2年目をスタートできそうです。

画像引用:pixabay

SUNYSIDE Inc.

- 前の記事

新宿での野菜づくり、初めての収穫時期になりました。 2020.07.18

- 次の記事

【NOKA】深谷市から新しい農業のカタチを。 2020.12.28